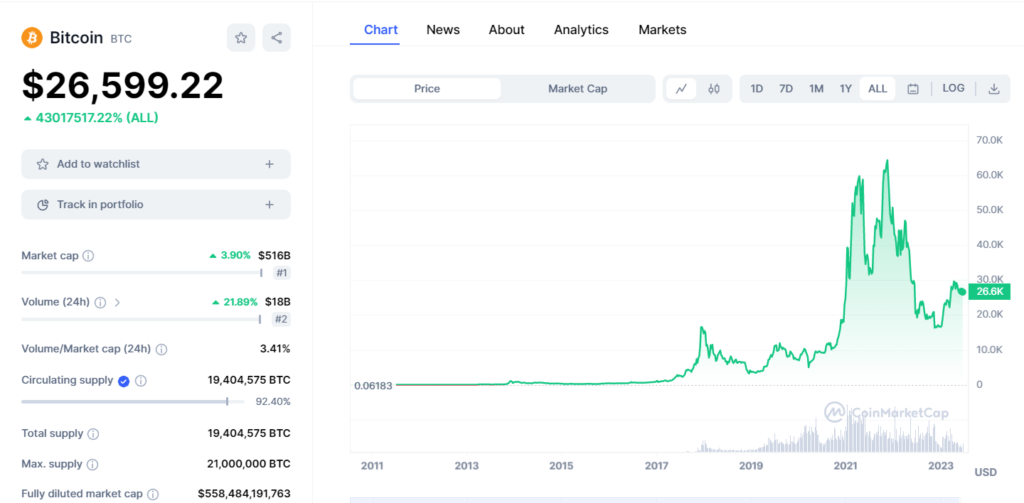

为什么要定投比特币?

没有人能精准抄底逃顶,大多数情况都是你以为自己抄到底,实际被埋在半山腰,你以为自己卖在最高点,实际一卖就涨。

所以定投是一项很重要的策略,可是大多数炒币的人都看不上定投,只相信自己的操作。

什么是定投比特币?

定投英语全称dollar-cost averaging (DCA),即平均成本定投法,也就是把总仓位等分成n份,每隔固定周期定投的方式。这是最常用的定投法,坏处就是仓位不以涨跌幅度来计算,不能最大化利用资金。

在基础定投法上也可以再添加其他条件,可增加胜率,比如说还是将总仓位分成n份,也是固定周期,但不是每一个周期都买入,而是在该周期内达到特定条件才买入。

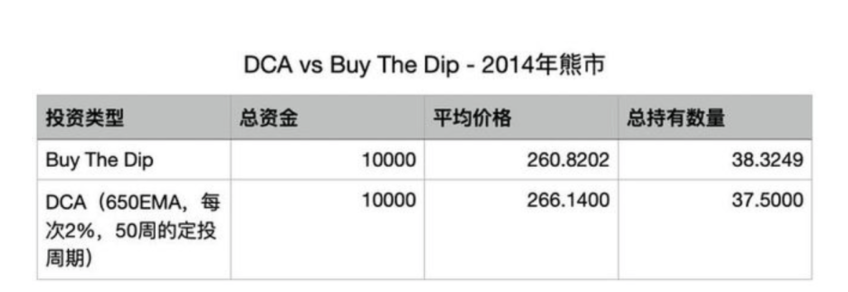

虽然这种方法看似傻瓜,长期来看甚至跑赢精准抄底。以下是一个对比精准抄底和定投盈利数据的实验案例,虽然已经过去很久,但仍具有参考价值。

定投比特币数据实验

该实验采用DCA定投 vs 逢低买入 通过回测BTC的两轮熊市的数据,假设在熊市期间逢低买入(Buy The Dip),和DCA定投两种方式的效果比较。为了便于比较,两种方式的总本金都以$10000计算。

第一轮熊市逢低买入的方法:

每逢阶段性低点的收盘价买入,在整个14~15年熊市中总共买入6次,相当于上帝视角分阶段抄底,每次买入仓位的1/6。

当然这种每次都能抄到阶段性低点在实际执行时是不太可能的,这里只是为了和定投的效果进行一下比较。

第一轮熊市DCA定投方式:

单次仓位:2%

开仓时机:价格低于EMA 650

定投周期:每周定投一次,持续50周

效果比较:如下图,定投的均价和逢低买入的均价是非常接近的,持有数量上也差不多。

第二轮熊市逢低买入方式:

在整个18年熊市中,总共5次阶段性低点,每次都在收盘价买入1/5仓位。

第二轮熊市定投方式:

单次仓位:5%

开仓时机:价格低于EMA 650

定投周期:每周定投一次,持续20周

注意,这轮熊市周期较短,为了便于比较两种策略,所以将这轮周期的单次仓位增加到5%,以便可以在熊市底部区间完成定投。

效果比较:

如下图,此轮的定投平均成本比逢低买入要低一些,并且总持有币的数量也要多些。

看完以上数据结果比较,可以总结定投的几个特点:

定投就像一张网,关键是要尽量网住熊市底部区间,理想情况下,如果能网住,则定投成本和逢低买入的成本是差不多的,甚至比逢低买入更优。

从定投的特性来看,一定是越跌越买,这样的话很关键的一点是你定投的标的长期预期是微笑曲线(也就是未来大概率能涨起来)。假设定投标的未来可能归零,那定投就是无底洞。纵观整个加密市场,适合定投的标的只有BTC和ETH,其他币都不能用定投的思路来玩,切记。

虽然定投看起来收益高,但实际能坚持下来的人却非常少,那是因为在定投过程中需要忍受暂时的回撤,大部分时间的价格都是在定投平均成本之下的,也就是说要忍受长时间的定投浮亏,还要坚持按照计划定投。这个是非常难的,需要提前就做好心理预期。

简单来说,定投不需要预测底部在哪里,只要预测一个底部区间的范围,然后撒一张网,将这个范围网住,就可以拿到和抄底差不多(甚至更好)的平均成本,并且规避了主观判断错误的风险。

如何预测比特币定投范围?

是的,定投也需要预测一个范围,那么如果这个范围预测错误呢?有可能,但是相比预测一个抄底的“点”,预测一个“范围”的准确度会高很多,而且也有很多周期指标可以辅助,比如长期均线指标、ahr999指标、宏观经济指标等。

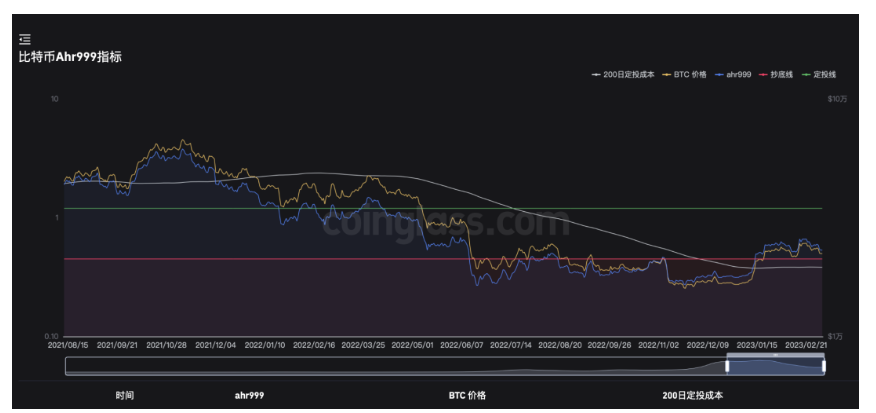

ahr999 指数用于指导我们寻找合适的购买时机进行囤比特币。

数据来源:https://www.coinglass.com/zh/pro/i/ahr999

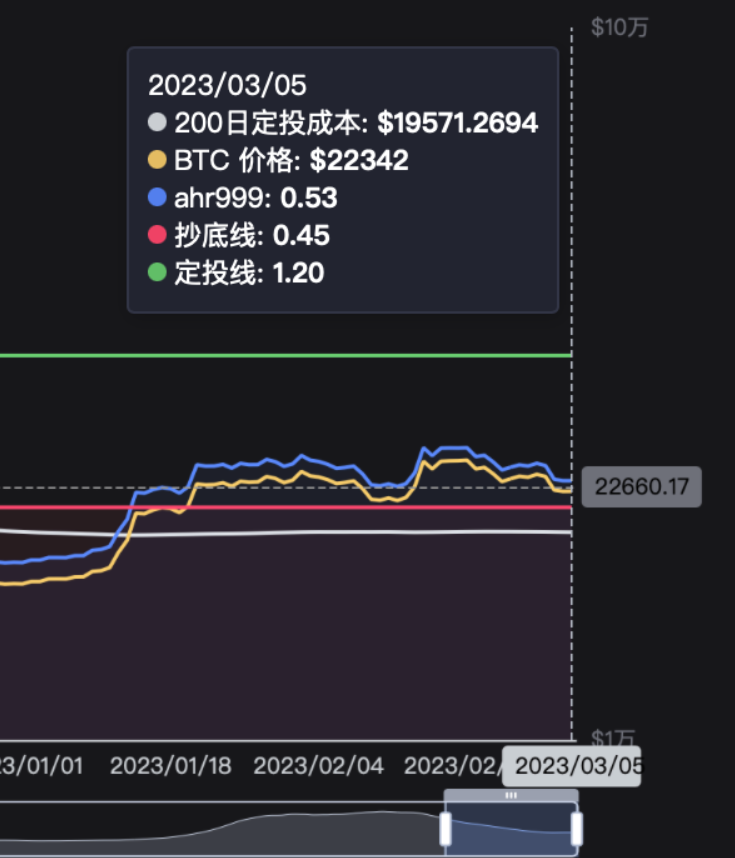

上面的图黄色的线是币价, 白色的线是 200 日定投成本线,蓝色的线是ahr999指数。图中还有一条没表现出来的线,叫做币价指数拟合线,是通过币龄预测币价的一条线。

我们定义两个比值,比特币价格 /200 日定投成本,比特币价格 / 指数增长估值。比特币价格 /200 日定投成本<1,则说明比特币价格小于200 日定投成本,是一个买入的好时机。当比特币价格小于指数增长估值,则说明现价小于预估价,也是买入的好时机。在这两个比 值同时小于 1 时候,就是比特币价格被低估,并且直接购买比特币比长期定投更划算的时候。

但是,毕竟同时看两个比值比较麻烦,而且两个比值同时小于 1 的情况很少。为了简化问题,我们定 义一个新的参数,我叫它 ahr999 指数。

ahr999 指数 = (比特币价格 /200 日定投成本) * (比特币价格 / 指数增长估值)

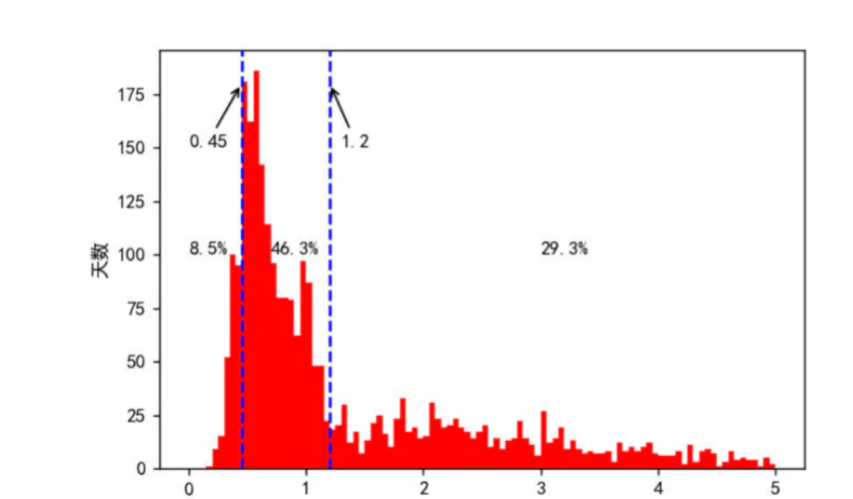

从上图可看出,只有 8.5% 的时间,ahr999 指数小于 0.45,这就是抄底区间,但实际能抄底的时机少之又少;有 46.3% 的时间, ahr999 指数在 0.45 与 1.2 之间,这就是定投区间,大多数时间都是在这个区间;有 29.3% 的时间,ahr999 指数在 1.2 与 5 之间,这就是等待起飞的区间。

在我完成这个文章的时候,ahr999指数为0.53,也就是说当前是一个定投的区间。

所以我们可以指定这样一个优化后的定投策略:

依然将资金分成n等分,固定周期买入BTC,但该周期内当ahr999<1则买入,>1则不买入,提升定投的投资回报率。

具体是小于几才买入,取决于你的风险偏好,如果希望风险更低,则ahr999数值越低的时候买入越安全。

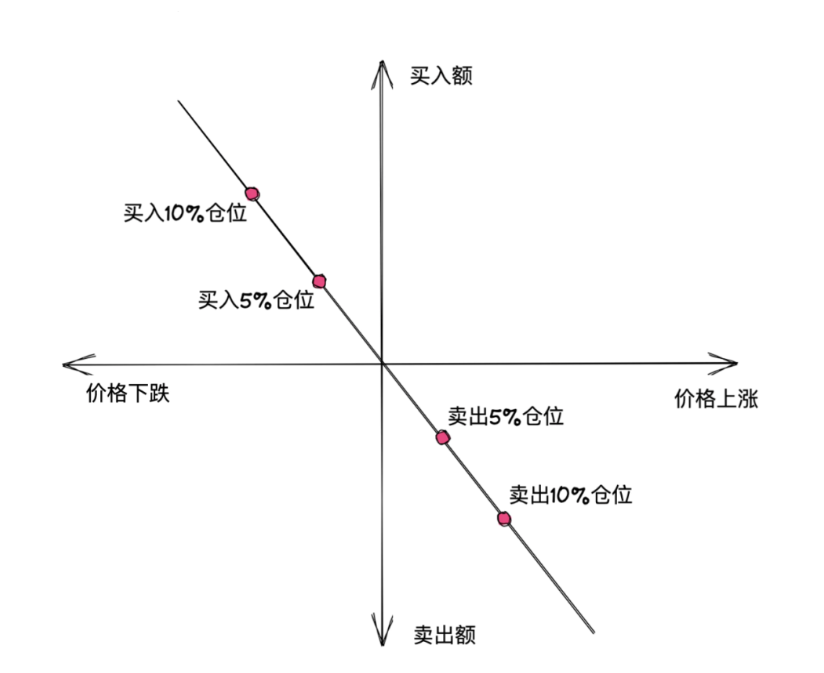

在DCA的基础上还可以衍生出EDCA(Enhanced Dollar Cost Averaging),就是在定投周期内,依然以固定时间间隔投入,如果价格下跌则买入,且买入额随着价格跌幅扩大而线性扩大;如果价格上涨则卖出,卖出额随着价格涨幅扩大而线性扩大:

相比DCA,EDCA的几个特点:

- 市场下跌时买更多,理想情况下可以更好的压低平均成本。但由于我们无法预测下跌周期的长短,所以可能会出现市场只跌到半山腰,仓位就已用尽的情况(同样情况也会出现在卖出时)。这个特性既是EDCA的优点,也是EDCA的风险。所以要配合一定的周期判断、以及仓位管理能力去执行(投资新手不建议用EDCA)。

- EDCA有卖出策略,使策略得以闭环。而DCA没有卖出逻辑,理论上不能称为一个完整的交易策略。当然,一般成熟的交易者会在DCA的基础上增加自己的卖出策略,而EDCA自带了卖出策略。

本策略在TradingView中加载后,可以量化买卖周期、间隔、仓位,给出交易信号。如下图:

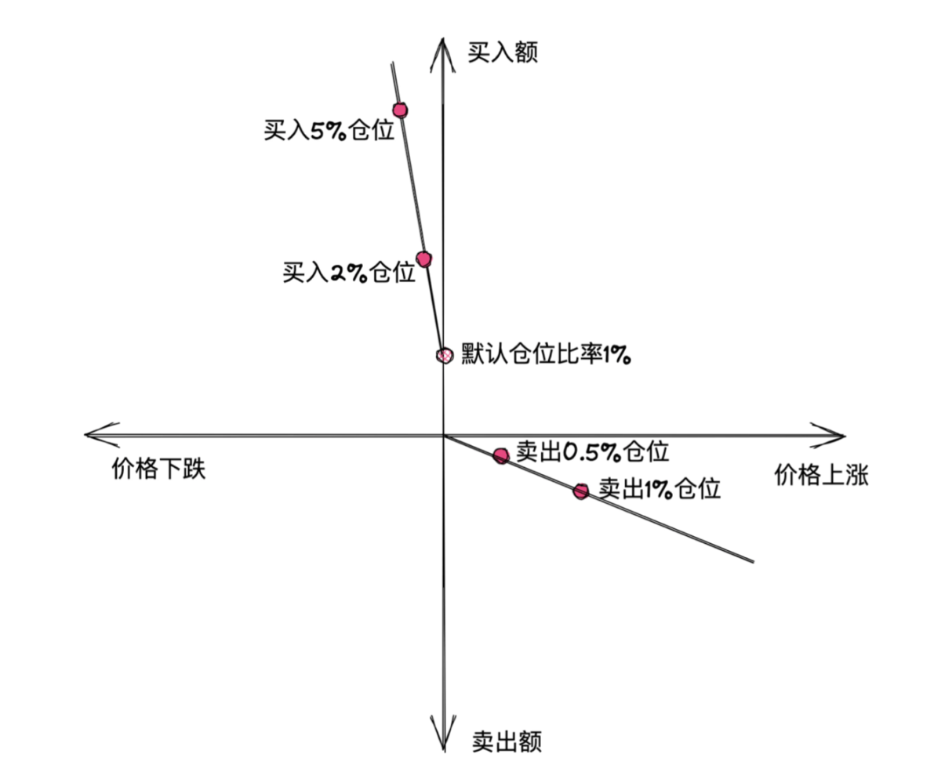

计算当前收盘价距离均线的偏离度,价格在均线以下,偏离度越大买入仓位越大,价格在均线以上,偏离度越大卖出仓位越大:

买入和卖出采用不同的线性函数控制:

币圈和美股,有明显的牛长熊短的特征,所以在熊市中买入的速率应该快一些,而在牛市中卖出的速率应该慢一些。所以,策略以两条单独的线性函数来分别控制买入和卖出速率。

如下图,以1%的仓位作为基准仓位,由于买入的线性函数斜率更陡峭,所以买入的速率会快一些;由于卖出的线性函数斜率更平缓,所以卖出的速率会慢一些:

用以上EDCA方法回撤两轮牛熊,收益率可高达10倍,这就是定投的魅力。

- 最适合新手入门的交易所

- 合约杠杆倍数100倍

- 新手注册盲盒高达1个BTC

- 全球最大的专业交易所

- 手续费8折注册链接

- 创办于2017年,资产安全有保证