在合约交易的过程中,我们会在合约交易中看到“穿仓”、“穿仓损失”、“穿仓分担”等这些词,今天和大家讨论什么是穿仓损失、如何避免其发生。

首先我们来看看什么是穿仓损失。

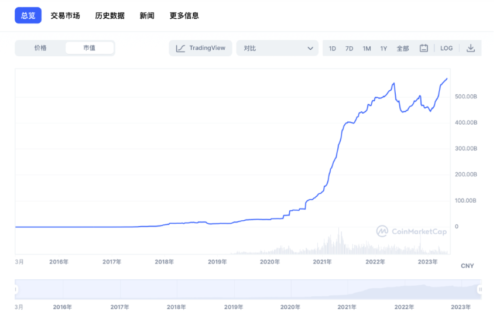

穿仓损失就是指强平执行后,仓位损失大于其使用的仓位保证金。假设一位BTC的大户)使用了100倍的杠杆持有价值庞大的做多仓位,有一天,由于市价大幅度的下跌,该交易者的仓位被强制平仓,从而导致巨额的穿仓损失。出现这个问题,是因为价格下跌得太快了!都还没来得及平仓,损失就已经大于保证金。

那要如何应对这个问题呢?为了填补穿仓损失,大多数交易平台所使用的穿仓机制是社会化分摊损失机制,将合约总损失按比例分配给所有获利的交易者。

什么是社会化分摊损失机制?

社会化分摊损失机制是指为了填补穿仓损失,将合约总损失按照比例分配给所有获利交易者的行为。在此模式下,单一高风险交易者会对所有盈利的交易者(包括低风险交易者)造成巨大损失。显然,这对所有市场参与者来说是不公平的;为什么其他的交易者需要承担高风险交易者所造成的巨额损失?若是有大规模的强平事件,就意味着有很多的交易者将会受到影响。

所以这一解决思路,也不是彻底的办法!这就有了另一种解决思路:

Auto-Deleveraging 自动减仓系统

ADL系统, 自动根据仓位的盈亏百分比和使用的有效杠杆选择持有反方向单子的交易者进行减仓。这意味着交易者持有仓位的盈利百分比越小,使用的杠杆越小,被自动减仓的机率相应就会越小。

和社会化分摊损失机制相比较,自动减仓系统的优势主要体现在以下几个方面:

I. 不同于社会化分摊损失机制,通过计算合约总损失,将其按比例分配给所有获利的交易者。在自动减仓系统中,依据仓位的盈利和使用的有效杠杆进行排位,根据排位的先后顺序自动减仓,所以低风险交易者被自动减仓的机率更低,对低风险交易者是一种公平保障。

II. 社会化分摊损失机制需将已实现的利润锁定直到合约结算日。此机制缺乏灵活性并对交易者造成不便。在自动减仓事件发生后,交易者可立即做出交易决策而不需要等到结算日。

III. 交易者可通过自动减仓队列看到自己的排序情况,并通过控制杠杆数来更改优先级,从而避免被自动减仓,解决了社会化分摊损失机制的不确定性。

自动减仓的运作过程

那么自动减仓是如何运作的?在发生强制平仓时,若该仓位无法在更优于强平价格的价位被平仓,且保险基金的余额不足以承担该穿仓损失,自动减仓系统将会对持有反方向仓位的交易者进行减仓。首先,ADL系统将优先选择排名最高的交易者将其自动减仓。排名根据仓位的盈利和使用的有效杠杆排列。之后,ADL系统将被选中的仓位以该强平单子的破产价格减仓。流动性提供者的奖励将回馈给被选定的交易者,而流动性提取者的费用将从触发强平的交易者收取。

自动减仓过程举例说明

例:

交易者以7890.08美元,50倍杠杆购买5,000 BTCUSD合约,强平价格为7773.50美元。

首先,让我们计算破产价格。

用多仓破产价格公式计算:

做多/买入:

破产价格 = (入场价格 x 杠杆)/ (杠杆 + 1)

=(7,890.08 x 50)/(50 + 1)

= 7,735.372549 USD

≈7,735.50 USD

触发强制平仓后,若系统无法在更优于 7,735.50 USD (破产价格)的价位将此仓位平仓,且保险池金额不足以承担穿仓损失,自动减仓系统将接管此仓位。

假设目前在交易所上有六个卖空的(反方向)仓位,系统中排名最高的交易者将优先被自动减仓系统选中。自动减仓排名跟据仓位的盈亏百分比和使用的有效杠杆而定,即盈利百分比越高且使用的杠杆越大排名就越高。被选中的仓位将依据需被强平仓位的破产价格而减仓。

| 持有空仓的交易者 | 卖空合约数量 | 排列【盈亏百分比X有效杠杆】 |

| 交易者 A | 5500 | 6 (最高) |

| 交易者 B | 2500 | 5 |

| 交易者 C | 2000 | 4 |

| 交易者 D | 3000 | 3 |

| 交易者 E | 2000 | 2 |

| 交易者 F | 5000 | 1(最低) |

如何降低被自动减仓的风险

交易者可以随时查看自己在自动减仓列队的排位,并通过降低杠杆或将部分盈利的仓位平仓来降低被自动减仓的风险。

① 降低仓位使用的杠杆将即时降低自动减仓的排行。

② 将部分盈利的仓位平仓,并不会降低自动减仓排行,但可以减少曝露于自动减仓风险的合约数量。

感谢您的阅读,希望您对穿仓损失的定义、如何避免穿仓损失、什么是自动减仓系统,以及对该系统的优势和自动减仓过程有更深入的了解。